האפשרויות לביצוע העברות כספים בינלאומיות בישראל

איך מבצעים העברות כספים בינלאומיות, מה עלותן ומהן האפשרויות המשתלמות ביותר?

העברה בנקאית היא כלי חיוני ללקוחות פרטיים ועסקיים במערכת הפיננסית. השירות מאפשר משלוח כספים מחשבון אחד לחשבון אחר, אם במסגרת אותו בנק ואם בין בנקים שונים באותה מדינה או במדינות שונות. ההעברות נעשות על ידי הבנקים המסחריים באמצעות מערכות תשלומים וסליקה הנמצאות תחת אחריות הבנקים המרכזיים, שתפקידם להסדיר את פעולת המערכות ולהבטיח את יעילותן ובטיחותן. כשהחשבונות המעורבים בהעברה שייכים לבנקים שונים, השלמת הפעולה מוטלת על רשתות המנוהלות על ידי בנקים וסוכנויות ייעודיות ברחבי העולם.¹

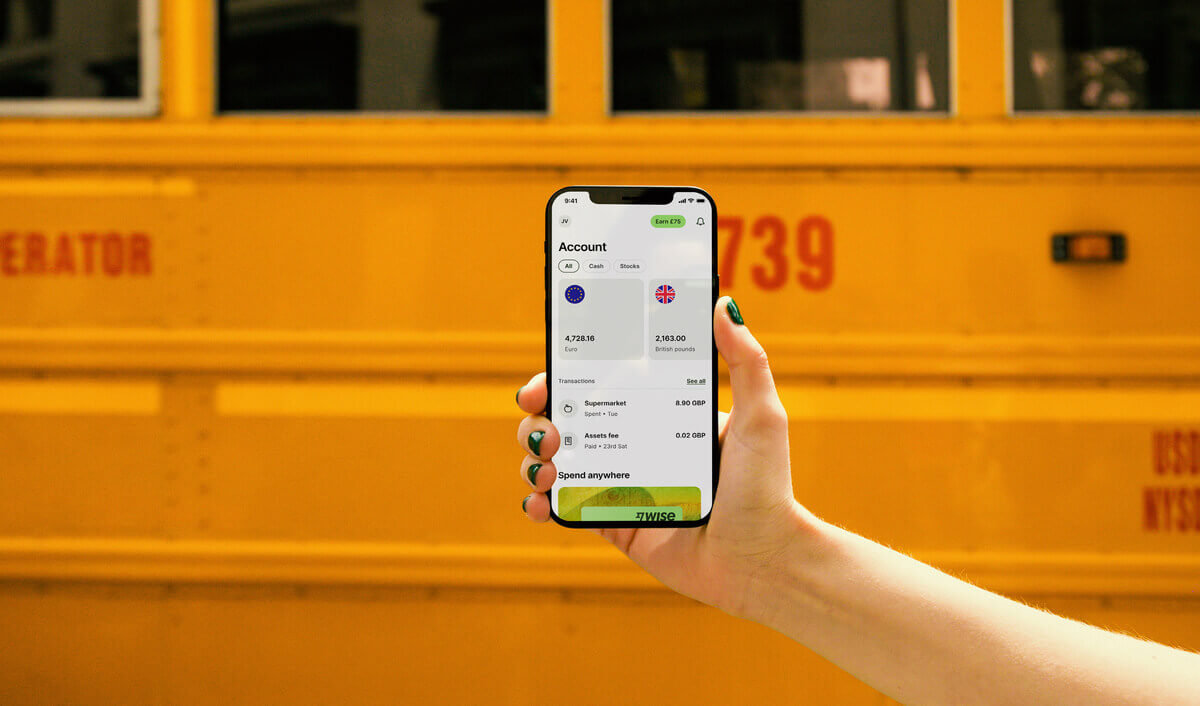

המאמר שלהלן יעסוק בזמן הנדרש להשלמת פעולות העברות כספים בנקאיות בישראל. בנוסף, יציג המאמר את Wise, המהווה חלופה משתלמת בהעברות כספים בינלאומיות. Wise מספקת ללקוחותיה המרת מטבע לפי שער החליפין היציג – השער אותו ניתן למצוא בחיפוש שערי מטבע יציגים בגוגל.

לדעת עוד על Wise: איך זה עובד בישראל?

העברה בנקאית מתבצעת עקב הוראת הלקוח על גבי פלטפורמות המתוחזקות על ידי הבנק. יתרונה העיקרי הוא בנגישותה, יעילותה ומהירות הביצוע, כשלרוב די בכמה פעולות פשוטות על מנת להשלים את המשימה.

קיימים שני סוגים עיקריים של העברות בנקאיות: העברה מקומית והעברה בינלאומית. מרבית הבנקים מאפשרים כיום ביצוע העברות מקוונות באמצעות מחשב או מכשיר נייד. במקביל, הם עדיין מציעים את הדרך המסורתית לביצוע העברה: ביקור בסניף או שיחה טלפונית עם בנקאי.

העברת כספים בין חשבונות בנק המתנהלים בישראל, לרוב בשקלים חדשים ולעתים במטבע חוץ. העברה מקומית מיושמת לרוב בתוך יום עסקים אחד ולפעמים אף באופן מיידי (כשהחשבון השולח והחשבון המקבל הם באותו הבנק). השירות נכלל לרוב במסלולי העמלות המוזלים שקבע בנק ישראל.

חברת מרכז סליקה בנקאי (מס"ב) מפעילה את התשתית הלאומית בישראל להעברת תשלומים. כדי לבצע העברה בנקאית מיידית בין בנקים שונים נעשה שימוש במערכת סליקה בזמן אמת הנקראת זה"ב (זיכויים והעברות בזמן אמת).

העברת כספים מחשבון ישראלי לחשבון המתנהל במדינה אחרת, בתהליך הכולל לרוב המרת מטבע. כדי לבצע העברה לחו"ל נדרשים הקוד הבנקאי הבינלאומי (IBAN) וקוד SWIFT או BIC של המוטב. ההליך עשוי להימשך מספר ימים ואף יותר. מחיר השירות הוא גבוה יותר מהעברה מקומית וכולל עלויות הנובעות מהמרת מטבע ולפעמים גם עמלות של בנקים מתווכים.

העברת כספים מתבצעת בדרך כלל בין בנקים, או בין מוסדות פיננסיים אחרים המורשים לכך. המוסדות המשתתפים בהעברה חולקים מידע הכולל את פרטי השולח והנמען ואת הסכום המועבר. השולח משלם תחילה עבור העסקה והבנק המעביר שולח הודעה לבנק הנמען עם הוראות תשלום באמצעות מערכת מאובטחת. הבנק של הנמען מקבל את כל המידע הדרוש ומפקיד את הסכום לחשבון המיועד מכספי הרזרבה שלו. שני המוסדות הבנקאיים מסדירים ביניהם את התשלום לאחר שהכסף כבר הופקד.³

ההגבלות החלות על העברות בנקאיות⁴

ישנם שני סוגי תקרות שהבנקים בישראל מציבים על העברת מזומנים לחשבונות אחרים באמצעות אתר או אפליקציה:

ההגבלות הנקובות משתנות בהתאם לסוג הלקוח: יחיד, תאגידי או ממשלתי. הבנקים עשויים לאפשר ללקוח להגדיר בעצמו את סכומי המקסימום להעברה וכן להתיר חריגות מהתקרות בהתאם לשיקול דעתו ובכפוף להפעלת אמצעי אבטחה מוגברים. אישור ההעברות תלוי בהליך זיהוי, במתן הרשאה מתאימה ובגובה היתרה בחשבון העו"ש. הלקוח יכול לנהל רשימת מוטבים ולהגדיר הוראות קבע להעברות אוטומטיות, בכפוף למגבלות על הסכומים המירביים המותרים.

הדרך הנפוצה ביותר לבצע העברה בנקאית מקומית היא העברה דיגיטלית באמצעות אתר הבנק או האפליקציה שלו. אלו מספקים תהליך פשוט במספר לחיצות. יש לבחור את הפעולה באתר/באפליקציה ולהזין את פרטי המוטב ואת מספר החשבון שלו. הבנקים מציבים מגבלות להעברות חד-פעמיות או לסכום המותר להעברה במהלך חודש אחד. בנוסף, הם מאפשרים ניהול רשימת מוטבים, הגדרת הוראות קבע ויצירת העברות עתידיות.

דרך נוספת היא העברה באמצעות מערכת זה"ב, המאפשרת משלוח כספים בש"ח ובאופן מיידי וסופי בין הבנקים בישראל. העברת זה"ב אינה ניתנת לביטול והיא משתקפת בזמן אמת גם בחשבון החייב וגם בחשבון הזכאי. העברת הכספים במערכת זה"ב מתבצעת באמצעות מספר זה"ב (IBAN), הכולל את מספרי הבנק, הסניף והחשבון של המוטב וכן את קוד המדינה וספרת הביקורת. את מספר הזה"ב ניתן למצוא באזור האישי באתר הבנק או לקבלו באמצעות פנייה לסניף.⁵

העברה בינלאומית ניתנת לביצוע בסניף הבנק או באמצעות האתר והאפליקציה שלו, בכפוף לתנאי החשבון ובאישור הבנק. התהליך אורך זמן קצר. יש להזין באותיות לועזיות את שם המעביר, שם המוטב, שם הבנק וכתובת הבנק. לאחר מכן יש להוסיף את מספר החשבון (IBAN) ואת יתר פרטי התשלום ולאשר את מתן ההוראה.

הפעולה מתבצעת על ידי מערכת SWIFT, המסלקה הבינלאומית להעברת מידע באופן מאובטח בין מוסדות פיננסים שונים בעולם. כמו בהעברות מקומיות, ניתן ליצור רשימת מוטבים, הוראות קבע והעברות עתידיות. יש לקחת בחשבון שסוגים מסוימים של העברות בינלאומיות עשויים לגרור תשלום מס.⁶

לקוחות המעוניינים לבצע העברות כספים בינלאומיות יכולים לחסוך כסף על ידי שימוש ב-Wise, המאפשרת לקבל דרכה כסף בישראל.

השערים היציגים בהם משתמשים הבנקים כדי להעביר ביניהם מטבע זר נחשבים לטובים ביותר. רוב הבנקים הישראלים תומכים בתשלומים בינלאומיים. עם זאת, שכיח שבהעברות בינלאומיות הם מוסיפים עמלות לשער היציג וכך גורמים ללקוח לשלם יותר.

Wise משתמשת בשער היציג בכל העברה. המשמעות היא שהלקוחות מקבלים תעריפים טובים יותר עבור העברות בינלאומיות לעומת אלו שמציעים להם הבנקים, ויכולים לדעת מראש כמה ישלמו על כל העברה.

משך הטיפול והשלמת ההעברה הבנקאית תלוי במספר גורמים:

הזמן שלוקח לבטל העברה בנקאית תלוי בבנק בו מתנהל החשבון ובנסיבות בהן ניתנה ההוראה. אם הטעות התגלתה באותו היום ישנו סיכוי סביר לביטול מיידי. במקרים בהם הפעולה כבר הושלמה אך הכסף טרם הגיע לייעדו - ההליך עשוי להימשך מספר ימים ואף יותר, בהנחה שהלקוח יכול להוכיח שנעשתה טעות. אם הכסף כבר הגיע לחשבון המוטבים, הימשכות ההליך תלויה במוטב ובבנק שלו ולעתים אף בקצב ההתנהלות של רשויות החוק - אם מעורבות שלהם רלוונטית.

עבור העברות כספים מקומיות גובים הבנקים בישראל עמלות בסיס, לרוב במסגרת המסלולים המוזלים שנקבעו על ידי בנק ישראל:

כל פעולה החורגת מהמגבלה הנקובה במסלול גוררת תשלום, בהתאם לתעריפי העמלות של כל בנק בנפרד.

עלות העברת כספים בינלאומית נגזרת מסכום ההעברה. בדרך כלל היא כוללת עמלות מינימום, בהתאם לתעריפים הנקובים של הבנקים. לכך יש להוסיף עמלות בנקים מתווכים ועלויות הנובעות מהמרת מטבע.

הנתונים מבוססים על אתרי הבנקים ומקורות ממשלתיים. עבור מידע עדכני ומפורט יש לערוך מחקר עצמאי או לפנות לנציגי הבנק.

העברת כספים היא פעולה נפוצה ופשוטה, אם כי לעתים היא עלולה להיתקל בקשיים ולגרור הוצאות כספיות בלתי רצויות. על מנת להימנע מכך, מומלץ למלא אחר ההוראות בעת ביצוע ההעברה ולהצטייד בכל המידע הרלוונטי – כולל העלויות החלות על העברות בנקאיות בינלאומיות.

בכל הנוגע להעברות כספים לישראל וממנה, מומלץ לנסות את פלטפורמת Wise, המאפשרת המרת מטבע לפי השער היציג וללא עלויות נסתרות.

מקורות:

*נא לעיין ב תנאי השימוש וזמינות המוצר עבור אזורך או לבקר בעמלות Wise ותמחור למידע העדכני ביותר לגבי התמחור ולגבי העמלות.

פרסום זה נועד למטרות מידע כללי בלבד ואינו מהווה עצה משפטית, מקצועית או עצה בתום המיסוי מאת Wise Payments Limited או מחברות הבנות שלה או החברות המשויכות לה, ואינו מתיימר להיות תחליף לקבלת ייעוץ מיועץ פיננסי או כל איש מקצוע אחר.

איננו נותנים כל הצהרות, ערבויות או הבטחות, בין אם מפורשות או משתמעות, כי התוכן בפרסום הוא מדויק, מושלם או עדכני.

איך מבצעים העברות כספים בינלאומיות, מה עלותן ומהן האפשרויות המשתלמות ביותר?

אילו שירותים פיננסיים מציעה Neema לישראלים, מהם יתרונותיהם ומה עלותם?

כיצד ניתן לבטל העברה בנקאית בישראל וכמה זמן דרוש לכך?

כיצד משפיעים שערי החליפין היציגים של בנק ישראל על שוק העברות הכספים הבינלאומיות והאם קיימות חלופות משתלמות לבנקים המסחריים?

מהם שערי החליפין בהם משתמש בנק הפועלים בהעברות כספים בינלאומיות והאם קיימות חלופות משתלמות יותר?

כיצד ניתן להעביר כספים לחוייל באמצעות ווסטרן יוניון והאם ישנן חלופות משתלמות יותר?