Welche ist die beste Neobank in der Schweiz? Ein Überblick für 2024

Du suchst nach einer neuen Bank, bist aber nicht sicher, welches die richtige ist? Nach diesem Vergleich kannst du eine fundierte Entscheidung treffen.

Die Auswahl der richtigen Kreditkarte kann eine wichtige Entscheidung sein, die sich auf deine finanzielle Flexibilität und deinen Lebensstil auswirkt. Mit einer Vielzahl von Anbietern und Optionen auf dem Markt kann es für SchweizerInnen jedoch schwierig sein, die beste Kreditkarte zu finden.

In diesem Vergleich werfen wir einen Blick auf einige der beliebtesten Kreditkarten in der Schweiz und untersuchen ihre Vorteile und Gebühren. Egal, ob du ein Gelegenheitsnutzer, ein Vielnutzer oder ein Reisender bist, wir helfen dir dabei, die richtige Wahl zu treffen.

Die Welt der Kreditkarten ist gross und vielfältig und es kann überwältigend sein, die richtige Wahl zu treffen. Aber keine Sorge, wir sind hier, um dir zu helfen! Bei der Auswahl der passenden Kreditkarte ist es vor allem wichtig, deine Nutzungsgewohnheiten und Bedürfnisse zu beachten:

Gelegenheitsnutzer: Als Gelegenheitsnutzer benötigst du möglicherweise keine Kreditkarte mit vielen Zusatzleistungen oder Boni. Stattdessen solltest du nach einer Karte suchen, die niedrige oder keine Jahresgebühren hat. Eine einfache Karte ohne Schnickschnack ist oft die beste Wahl. Einige Karten bieten sogar Bonusprämien für neue Karteninhaber, was ein netter Bonus sein kann.

Reisende/Auslandsnutzer: Wenn du häufig ins Ausland reist oder im Ausland einkaufst, ist eine Kreditkarte mit geringen bis keinen Auslandsgebühren unerlässlich. Achte darauf, dass die Karte eine gute Währungsumrechnung bietet und keine Gebühren für internationale Transaktionen erhebt. Bonuspunkte für Reiseprämien oder Versicherungsschutz für Reisen können ebenfalls von Vorteil sein.

Vielnutzer: Als Vielnutzer kannst du von Kreditkarten mit Belohnungen oder Cashback-Programmen profitieren. Diese Karten belohnen dich für jeden Einkauf, den du tätigst, sei es in Form von Punkten, Meilen oder einfachem Bargeld zurück. Schau dir auch Karten mit zusätzlichen Vorteilen wie Erstattungen für Jahresgebühren, Zugang zu Flughafenlounges oder Versicherungsschutz für Einkäufe an.

Denke daran, dass es wichtig ist, die Bedingungen und Konditionen jeder Karte sorgfältig zu prüfen. Frage dich, welche Features du wirklich brauchst und vergleiche verschiedene Banken.

Bei der grossen Anzahl an Banken und Kreditkartenanbietern in der Schweiz kann man schnell den Überblick verlieren. Dennoch heben sich einige Kreditkarten positiv von der Konkurrenz ab. Welche das sind, möchten wir dir natürlich nicht vorenthalten. Hier ist unser Vergleich der besten Kreditkarten in der Schweiz 2024:

Die Migros Cumulus Kreditkarte¹ wird von der Migros Bank in Zusammenarbeit mit dem Migros Cumulus Programm angeboten. Mit dieser Karte können SchweizerInnen Cumulus-Punkte sammeln, die sie später für Einkäufe in Migros-Geschäften einlösen können.

Doch auch für Reisende lohnt sich die Migros Kreditkarte, denn bei dieser Karte gibt es keine Fremdwährungsgebühren. Zusätzlich profitierst du von einem inkludierten Versicherungsschutz für Einkäufe und Reisen.

Wenn du allerdings beim Reisen gerne Bargeld in der lokalen Währung bei dir hast, ist diese Karte womöglich nicht die beste Option: Kostenlos sind Bargeldabhebungen nur zwei Mal im Jahr zu jeweils maximal 500 CHF, danach kostet jede Abhebung 2,5%, mindestens jedoch 10 CHF.²

Sowohl die Hauptkarte als auch Zusatzkarten sind bei der Migros Bank gebührenfrei.

Swisscard,³ einer der führenden Anbieter von Kreditkarten- und Kartenzahlungsdiensten in der Schweiz, stellt dir über 30 verschiedene Kreditkarten zur Auswahl. Als Favorit für SchweizerInnen, die die Vorteile ihrer Kreditkarte gerne voll ausnutzen wollen, gilt die Cashback Cards American Express. Diese Karte bietet dir ein Cashback von 1% auf alle Einkäufe, die mit der Karte getätigt werden – bei der Visa bzw. Mastercard Variante sind es übrigens nur 0,25%.

Eine Jahresgebühr gibt es nicht, Bargeldabhebungen sind mit 3,75% allerdings relativ teuer – in der Schweiz beträgt die Mindestgebühr 5 CHF, im Ausland 10 CHF.

Die Coop Supercard Kreditkarte⁴ wird von Coop in Zusammenarbeit mit der Swisscard AECS GmbH angeboten. Mit dieser Karte kannst du Supercard-Punkte sammeln, um beim Einkauf in Coop-Geschäften zu sparen. Ausserdem kommst du in den Genuss einer kostenlosen Reise- und Flug-Unfallversicherung. Eine Jahresgebühr gibt es dabei nicht. Zur Auswahl stehen dir eine Kreditkarte von Visa oder Mastercard.

Die UBS key4 Mastercard⁵ wird von der UBS, einer der führenden Banken der Schweiz, angeboten. Diese Karte bietet eine Vielzahl von Funktionen, darunter Versicherungsschutz, Rabatte und Bonusprogramme. Im ersten Jahr kostet die Standard-Karte 100 CHF, danach 200 CHF Jahresgebühren. Auslandseinsatzgebühren gibt es zwar keine, dennoch solltest du beachten, dass UBS 0,5% zum Mastercard-Wechselkurs aufschlägt.

Hier eine Zusammenfassung der Gebühren und Features der Top Kreditkarten:

| Kreditkarte | Anbieter | Features | Kosten | Cashback |

|---|---|---|---|---|

| Migros Cumulus Kreditkarte Visa | Migros Bank¹ | Cumulus-Punkte, Versicherungsschutz, kostenlose Abhebung bei Migros Banken | Keine Jahresgebühr | Cumulus-Punkte |

| Swisscard Cashback Card Amex | Swisscard³ | Cashback, Teilzahlungsoption, überdurchschnittliches Cashback Angebot | Keine Jahresgebühr | 1% Cashback, Welcome Cashback von 5% (max. 100 CHF) |

| Coop Supercard | Coop⁴ | Supercard-Punkte, Reiseversicherungen | Keine Jahresgebühr | Supercard-Punkte |

| UBS key4 Mastercard | UBS⁵ | Inkludierte Unfallversicherung, optionale Reiseversicherung, keine Gebühren für Auslandseinsatz | 100-200 CHF pro Jahr | UBS Key-Club |

| Wise Multi-Währungs-Karte (Debitkarte) | Wise | Überdurchschnittliches Cashback, weltweit kostenlos abheben und bezahlen | Einmalig 8 CHF | 2,28% für jeden EUR-Betrag, 3,31% für jeden GBP-Betrag, 3,85% für jeden USD-Betrag |

Wenn du dich oft ausserhalb der Schweiz aufhältst, sind die Gebühren für die Nutzung im Ausland eines der wichtigsten Kriterien auf der Suche nach der perfekten Kreditkarte. Und hier können sich Banken und Kreditkartenanbieter deutlich unterscheiden, was nicht selten dazu führt, dass SchweizerInnen mehr Geld für Auslandstransaktionen ausgeben, als nötig.

Bei deiner Recherche solltest du daher unbedingt die Kosten für die Auslandsnutzung – sowohl in Europa als auch im Rest der Welt – beachten. Erkundige dich dabei nach dem Währungsumrechnungsentgelt, den Wechselkursen und eventuellen Aufschlägen und den Gebühren für Zahlungen und Abhebungen im Ausland oder in Fremdwährungen.

Ja, in der Schweiz gibt es viele kostenlose Kreditkarten und Prepaid-Kreditkarten. Der Hauptunterschied zwischen Prepaid-Karten bzw. Debitkarten und echten Kreditkarten besteht darin, wie sie finanziert werden. Bei einer echten Kreditkarte gewährt dir die Bank einen Kredit, den du einmal im Monat zurückzahlen musst. Bei Debitkarten und Prepaid-Kreditkarten kannst du nur auf das Geld zugreifen, das sich auf deinem Konto befindet oder du vorher auf deine Karte eingezahlt hast.

Prepaid-Kreditkarten können sich in der Schweiz besonders dann lohnen, wenn du:

Wegen mangelnder Bonität keine Kreditkarte bekommst.

Die Ausgaben besser kontrollieren möchtest, da du nur das Geld ausgeben kannst, das du bereits auf die Karte geladen hast.

Weniger Gebühren zahlen möchtest, da viele dieser Karten keine oder niedrige Jahresgebühren und Transaktionsgebühren haben.

Eine zusätzliche Karte für spezielle Zwecke wie Online-Shopping oder Reisen möchtest, ohne eine teure Kreditkarte zu beantragen.

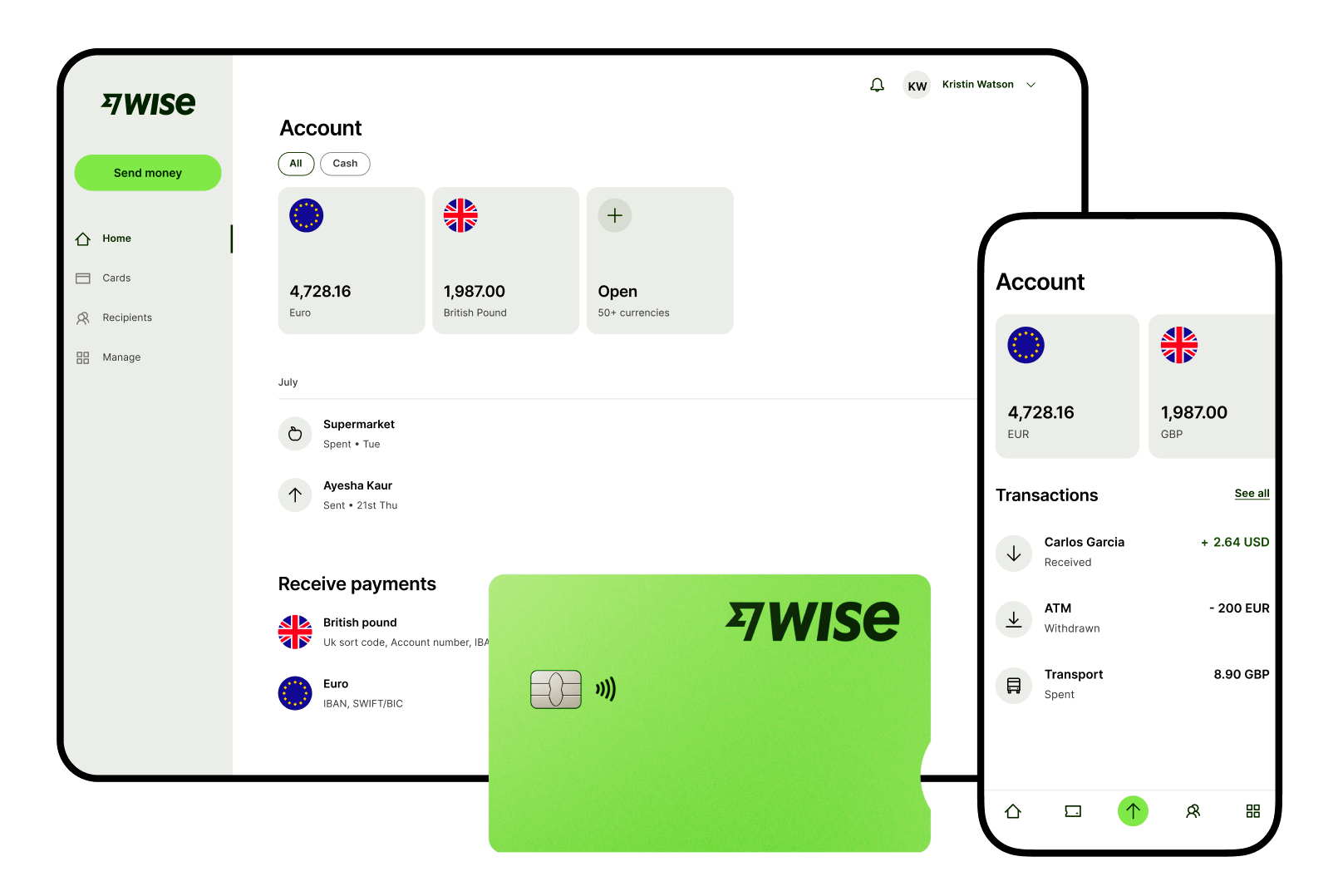

Wenn du eine bequeme und kostengünstige Lösung suchst, ist die Wise Multi-Währungs-Karte die perfekte Wahl für dich. Als führende Neobank in der Schweiz bietet Wise eine Debitkarte, die du kostenlos auf der ganzen Welt benutzen kannst. Hier sind einige der herausragenden Features von Wise:

Globale Nutzung: Die Karte kann weltweit in über 200 Ländern und 40 Währungen verwendet werden – und das kostenlos, wenn du ein Guthaben in der entsprechenden Währung hältst.

Unkompliziertes Cashback: Jeden Monat bekommst du für das Geld, das du in deinem EUR-, GBP- oder USD-Guthaben hältst, Cashback von bis zu 3,85% – ganz automatisch, ohne etwas dafür tun zu müssen.

Echtzeit-Wechselkurse: Wise bietet stets den echten Wechselkurs an, den du auch auf Google oder XE siehst, ohne versteckte Gebühren oder Aufschläge.

Kosteneffizient: Für dein Multi-Währungs-Konto und die zugehörige Debitkarte fallen keine Gebühren an. Einzig der Versand der Karte kostet dich 8 CHF.

Kostenloses Geldabheben: Du hebst überall auf der Welt kostenlos bis zu 200 CHF im Monat in maximal zwei Transaktionen ab.

Mit Wise hast du die volle Kontrolle über deine Finanzen, egal wo du bist. Überzeuge dich selbst von den Vorteilen der Multi-Währungs-Karte!

Mit diesem umfassenden Kreditkartenvergleich bist du bestens gerüstet, um die beste Kreditkarte für deine Bedürfnisse in der Schweiz zu finden. Egal, ob du nach kostenlosen Angeboten, Cashback-Optionen oder einfach nur nach einer bequemen Lösung suchst, es gibt eine Vielzahl von Optionen, aus denen du wählen kannst. Also mach dich auf die Suche und finde die perfekte Kreditkarte für dich!

Quellen

¹ Migros Cumulus Kreditkarte, Migros Bank, März 2024

² Preis- und Leistungsverzeichnis Cumulus Kreditkarte, Migros Bank, März 2024

³ Swisscard Kreditkarten, Swisscard, März 2024

⁴ Cashback Cards Kreditkarten, Cashback Cards, März 2024

⁵ UBS Key4 Kreditkarte, UBS, März 2024

*Bitte siehe dir unsere Nutzungsbedingungen und die Produktverfügbarkeit für deine Region an oder besuche die Wise-Gebührenseite für die aktuellsten Informationen zu Preisen und Gebühren.

Die in dieser Publikation enthaltenen Informationen stellen keine rechtlichen, steuerlichen oder sonstigen professionellen Beratungsfunktionen seitens Wise Payments Limited oder mit Wise verbundenen Unternehmen dar. Die Publikation ist nicht als Ersatz für die Einholung einer Steuerberatung durch einen Wirtschaftsprüfer oder Steueranwalt gedacht.

Wir geben keine Zusicherungen, Gewährleistungen oder Garantien, dass die in dieser Publikation enthaltenen Inhalte korrekt, vollständig oder aktuell sind.

Du suchst nach einer neuen Bank, bist aber nicht sicher, welches die richtige ist? Nach diesem Vergleich kannst du eine fundierte Entscheidung treffen.

Hohe Gebühren und schlechte Wechselkurse machen die Entscheidung, wie du dein Geld am besten umtauschst, nicht gerade einfach.

In diesem Artikel werfen wir einen Blick darauf, welche Schweizer Bank am besten zu dir und deinen individuellen Bedürfnissen passt

Du möchtest bei der Schweizerischen Post Geld wechseln? Hier erfährst du, ob und wie das geht, was es kostet und welche Alternativen es gibt.

In diesem Artikel erklären wir dir, ob sich die Bezahlung mit Euro in der Schweiz lohnt und wie du mit der Verwendung anderer cleverer Lösungen wie Wise bares G

Entdecke die Vorteile der Wise Karte in der Schweiz! Unser Artikel führt dich durch alle wichtigen Informationen über die Wise Karte im Jahr 2023/2024.