Wise Geschäftskonto in der Schweiz: Alles über Funktionen, Eröffnung und Gebühren

_Erfahre, für welche Unternehmensarten sich das Business Konto eignet, wie hoch die Gebühren sind und welche Funktionen Wise für internationale Geschäfte bietet

Immer mehr Schweizer spielen mit dem Gedanken, sich selbstständig zu machen. Eine neue Selbstständigkeit lockt natürlich mit vielen Vorteilen: sein eigener Chef sein, freie Zeiteinteilung, endlich das machen, was man wirklich möchte – und nicht zuletzt finanzielle Unabhängigkeit.

Doch nicht nur Neueinsteiger haben viele Fragen in Sachen Finanzen als Selbstständige/r. Auch SchweizerInnen, die den Schritt in die Selbstständigkeit bereits gewagt haben, stellen sich die Frage, wann sich ein Geschäftskonto für sie lohnt und für welche Bank sie sich entscheiden sollen. Wise hilft dir, diese Fragen für dein Business zu beantworten.

| Suchst du nach einem stressfreiem internationalem Business Konto als Freelancer mit internationalen Kontoverbindungen? |

|---|

Erfahren Sie mehr über Wise Business

Prinzipiell gibt es in der Schweiz keine Pflicht, als Selbstständige/r ein Firmenkonto zu führen – vor allem, wenn dein Business noch ganz am Anfang steht. Ausnahmen gibt es allerdings bei bestimmten Geschäftsformen, wie zum Beispiel der Aktiengesellschaft.

Selbst wenn du nicht dazu verpflichtet bist, hat ein Geschäftskonto gewisse Vorteile. Denn egal ob Freelancer, Ein-Personen-Unternehmen oder aufsteigendes Business mit ersten Angestellten, ein Firmenkonto hilft, private und geschäftliche Finanzen zu trennen – denn die nächste Steuererklärung kommt bestimmt!

Sich manuell um die Trennung zu kümmern, ist ab einem bestimmten Zeitpunkt nicht nur stressig, sondern einfach nicht mehr effizient. Wenn du dem Finanz- und Konten-Chaos entkommen willst, kannst du dich guten Gewissens für ein Firmenkonto entscheiden.

Hier geben wir dir einen kurzen Überblick, bei welchen Geschäftsformen sich ein Firmenkonto auf jeden Fall lohnt:

Wenn du gerade vor der Gründung stehst, ist die Chance gross, dass du dich für ein Kleingewerbe bzw. eine Einzelfirma entscheidest. Denn als Kleinunternehmer benötigst du im Gegensatz zur GmbH kaum Startkapital, was die Existenzgründung natürlich erleichtert.

Anders als bei anderen Geschäftsformen ist die Eintragung ins Handelsregister für Einzelfirmen erst dann notwendig, wenn diese einen Umsatz von 100.000 CHF erwirtschaften. Bis dahin ist dein Business übrigens auch nicht mehrwertsteuerpflichtig – ein weiterer Vorteil, wenn du am Anfang deiner Existenzgründung stehst.

Eine Buchhaltungspflicht besteht für Einzelfirmen zwar nicht, dennoch profitierst du auch als Kleinunternehmer von einem Firmenkonto. Damit schaffst du nicht nur für dich selbst, sondern auch fürs Finanzamt eine gute Übersicht und vermeidest die Vermischung von privaten und geschäftlichen Einnahmen und Ausgaben.

Wenn dein unternehmerisches Risiko gross ist, entscheidest du dich womöglich für die Gründung einer Gesellschaft mit beschränkter Haftung (GmbH). Bei der GmbH handelt es sich um eine Mischform aus Aktien- und Kollektivgesellschaft, die ins Handelsregister eingetragen werden muss.

Im Gegensatz zur Einzelfirma benötigst du zur Gründung einer GmbH ein Stammkapital von mindestens 20.000 CHF. Hier ist ein Geschäftskonto auf jeden Fall angebracht. Aber Vorsicht: vor allem Neobanken bieten oft nur Business Konten für Freelancer und Einzelunternehmer an. Falls du also eine GmbH leitest, erkundige dich genau bei der Bank deiner Wahl.

Sofern dein Arbeitgeber nichts dagegen hat, kannst du neben deiner Anstellung selbstständig tätig sein. In diesem Fall führst du ein Nebengewerbe. Der Vorteil dabei ist, dass du während deiner Existenzgründung nur ein minimales Risiko eingehen musst, da dein Hauptberuf dir Sicherheit gibt.

Ein Nebengewerbe ist also die ideale Möglichkeit, deine Geschäftsidee vorsichtig zu testen oder aus deinem Hobby einen (Neben)Beruf zu machen – auch wenn dieser dir nur wenig Gewinn beschert.

Ganz klar: für die Ausübung einer Nebentätigkeit benötigst du kein Geschäftskonto, vor allem wenn deine Erträge gering sind. Möchtest du allerdings eine bessere Übersicht und eine klare Trennung zwischen privaten und geschäftlichen Finanzen, kannst du über die Eröffnung eines Geschäftskontos nachdenken.

Hast du dich für die Eröffnung eines Firmenkontos entschieden, stehst du nun vor einer schweren Entscheidung: bei welcher Bank möchtest du dein zukünftiges Geschäftskonto führen?

Der Finanz-Dschungel ist auch in Sachen Geschäftskonto ein wenig unübersichtlich, weswegen wir dir mit diesem Artikel bei der Entscheidung helfen möchten. Prinzipiell hast du die Wahl zwischen dem Firmenkonto einer Filialbank oder eines Fintechs, auch Neobanken genannt. Zwar gibt es auch Schweizer Direktbanken, diese bieten ihren KundInnen aber leider kein Geschäftskonto an.

Diese drei Banktypen entscheiden sich nur in wenigen Eigenschaften. In der Regel ist die Kontoführung bei Fintechs deutlich günstiger als bei Filialbanken, denn sie operieren ausschliesslich online. Filialbanken punkten dafür mit persönlicher Beratung.

Sehen wir uns doch die beliebtesten Schweizer Banken mit Firmenkonten im Vergleich an:

| UBS¹ | PostFinance² | Credit Suisse³ | |

|---|---|---|---|

| Kontoführung | 20,- CHF/Quartal | 15,- CHF/Quartal | Ab 15,- CHF/Quartal |

| Kartengebühr | 50,- CHF | 30,- CHF/Jahr | Gratis bei Startup Easy und Business Easy, 50,- CHF bei Kontokorrentkonto |

| Unterstützte Rechtsformen | Alle Rechtsformen | Alle Rechtsformen | Alle Rechtsformen |

| Extra Features | Im 1. Jahr gratis für Startups | Im 1. Jahr gratis, verschiedene Optionen |

| N26⁴ | Revolut⁵ | Penta⁶ | |

|---|---|---|---|

| Kontoführung | Gratis | Ab 7,- EUR/Monat für Freelancer, ab 25,- EUR/Monat für Unternehmen | Ab 9,- EUR/Monat |

| Kartengebühr | 10,- EUR | Gratis | Gratis |

| Unterstützte Rechtsformen | Nur Freelancer, keine Unternehmen | Kontooptionen für Freelancer und Unternehmen | Alle Rechtsformen |

| Extra Features | Weltweit kostenlose Abhebungen, Allianz Assistance Versicherungspaket, Cashback | Optionen mit gratis Kontoführung, aber eingeschränkten Features möglich | Integrierte Buchhaltungs Tools, Gründungsberatung |

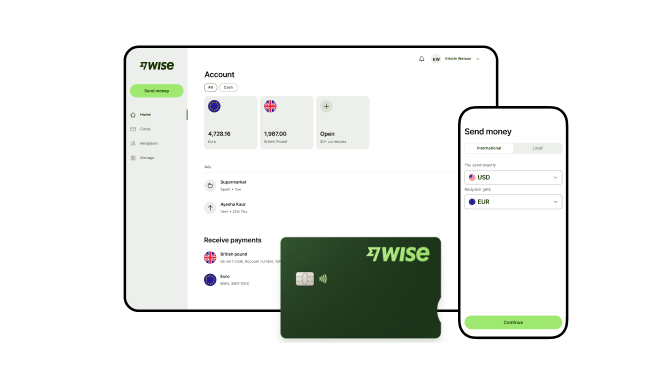

Bereits seit über zehn Jahren vereinfacht Wise die Finanzen seiner Kunden und Kundinnen auf der ganzen Welt. Was mit einem Service für transparente, kostengünstige und sichere Auslandsüberweisungen begann, wurde schnell zur Erfolgsgeschichte – denn 16 Millionen KundInnen können sich nicht irren.

Mittlerweile bietet Wise nicht nur Auslandsüberweisungen an, sondern auch das Multiwährungskonto für Privatpersonen und das Business Konto für Freelancer und Unternehmen.

Im Gegensatz zu herkömmlichen Banken weiss Wise, wie wichtig internationale Zahlungen für dein Business sind – denn wieso solltest du dich nur auf die Schweiz beschränken? Mit dem internationalen Geschäftskonto von Wise kannst du weltweit Geld überweisen, zahlen und empfangen – immer zum echten Wechselkurs, ganz ohne versteckte Gebühren.

Erfahren Sie mehr über Wise Business

Mit dem Geschäftskonto von Wise hast du viele Vorteile, von denen dein Business profitieren wird – egal, ob du freiberuflich tätig bist, dich noch in der Gründungsphase befindest oder bereits ein etabliertes Unternehmen hast.

Weltweit verfügbar: Überweise Geld in über 80 Länder und halte mehr als 50 Währungen

Internationale Währungskonten: Erhalte eigene Kontoverbindungen für Grossbritannien, die USA, die Eurozone, Australien, Neuseeland, Singapur, Rumänien und Ungarn – ohne eine lokale Anschrift dafür zu benötigen

Praktische Integrationen: Verbinde dein Konto mit Xero und anderen Buchhaltungs-Tools

Open API zur gelungenen Dokumentation: Automatisiere Überweisungen und Arbeitsabläufe mit unserer API

Effiziente Sammelzahlungen: Tätige mehrere Zahlungen mit einer einzigen Überweisung

Monatliche Auszüge: Lade einfach und unkompliziert Auszüge für jedes deiner Währungsguthaben herunter – natürlich gratis

Schluss mit Finanzchaos, komplizierter Buchhaltung und undurchsichtigen Konditionen: mit dem internationalen Geschäftskonto von Wise kannst du dich auf das konzentrieren, was wirklich wichtig ist: dein Business.

Du siehst, Wise ermöglicht deinem Unternehmen dank Fremdwährungskonten nicht nur international zu wachsen, sondern auch deine Buchhaltung mit den praktischen Integrationen zum Kinderspiel zu machen.

Doch wie schlägt sich das Wise Geschäftskonto im Vergleich mit dem Kontokorrentkonto einer der beliebtesten Schweizer Filialbanken, UBS?

| UBS Kontokorrentkonto | Wise Geschäftskonto | |

|---|---|---|

| Kontoeröffnung | kostenlos | einmalig 50,- EUR für vollen Funktionsumfang |

| Kontoführung | 20 CHF/Quartal | kostenfrei |

| Verfügbare Währungen | Alle Währungen, aber nur 1 Währung/Konto | Über 50 Währungen pro Konto, davon 10 mit individueller Kontoverbindung |

| Wechselkurs | Nicht transparent, laut UBS “attraktiver Umrechnungskurs” | Fairer Devisenmittelkurs ohne Aufschlag |

| Buchhaltungstool | Bexio | Xero |

| API für eigene Anwendungen | Nein | Ja, Open API |

| E-Commerce-Lösungen | E-Commerce EASY | Shopify, Stripe und mehr |

Egal ob du dich gerade in der Gründungsphase befindest, als Freelancer tätig bist oder bereits ein etabliertes Unternehmen führst – mit einem Geschäftskonto liegst du nie falsch. Ein separates Konto für dein Business hilft dir, den Überblick zwischen privaten und geschäftlichen Finanzen zu behalten und erleichtert dir deine Buchhaltung und Steuererklärung.

Wenn du ein besonders günstiges, aber dennoch umfangreiches Geschäftskonto mit vielen internationalen Leistungen möchtest, ist Wise genau die richtige Entscheidung für dein Business.

Erstelle ein Wise Geschäftskonto

Quellen

1 UBS Unternehmen Kontokorrentkonto, UBS, März 2022

2 PostFinance Geschäftskonten, PostFinance, 2023

3 Credit Suisse Firmenkonten, Credit Suisse, März 2022

4 N26 Geschäftskonto, N26, März 2022

5 Revolut Business Account, Revolut, März 2022

6 Penta digitales Geschäftskonto, Penta, März 2022

*Bitte siehe dir unsere Nutzungsbedingungen und die Produktverfügbarkeit für deine Region an oder besuche die Wise-Gebührenseite für die aktuellsten Informationen zu Preisen und Gebühren.

Die in dieser Publikation enthaltenen Informationen stellen keine rechtlichen, steuerlichen oder sonstigen professionellen Beratungsfunktionen seitens Wise Payments Limited oder mit Wise verbundenen Unternehmen dar. Die Publikation ist nicht als Ersatz für die Einholung einer Steuerberatung durch einen Wirtschaftsprüfer oder Steueranwalt gedacht.

Wir geben keine Zusicherungen, Gewährleistungen oder Garantien, dass die in dieser Publikation enthaltenen Inhalte korrekt, vollständig oder aktuell sind.

_Erfahre, für welche Unternehmensarten sich das Business Konto eignet, wie hoch die Gebühren sind und welche Funktionen Wise für internationale Geschäfte bietet

In diesem Artikel erfahren Sie, wie man ein Raiffeisen Geschäftskonto aus der Schweiz online eröffnet und welche Kosten dabei entstehen.

In diesem Artikel erfahren Sie, wie man ein ZKB Geschäftskonto aus der Schweiz online eröffnet und welche Kosten dabei entstehen.

In diesem Artikel erfahren Sie, wie man ein Migros Bank Geschäftskonto aus der Schweiz online eröffnet und welche Kosten dabei entstehen.

In diesem Artikel erfahren Sie, wie man ein Credit Suisse Geschäftskonto aus der Schweiz online eröffnet und welche Kosten dabei entstehen.

In diesem Artikel erfahren Sie, wie man ein Postfinance Geschäftskonto aus der Schweiz online eröffnet und welche Kosten dabei entstehen.